随着美元兑日元现在超过140,我们多次被问及日元是否已经失去了其安全避风港的地位。我们认为有两个因素是重要的推动因素:今年日本贸易顺差被抹去的冲击,以及美联储和日本央行政策的极端并列。别指望今年美元兑日元会出现逆转。

日元失去了避险的光环

随着美元兑日元突破140,金融资产承压,人们可能会认为日元正在失去其作为避险货币的地位。数据支持这一观点。2020年,当全球受到疫情冲击时,美元兑日元与MSCI世界股票基准指数正相关系数为0.35。这意味着,当股市下跌时,日元兑美元的表现通常优于美元——也就是说,日元被视为安全避风港。今年,美元/日元与股票的相关性现在为零——这表明日元失去了一些避险属性。为什么?

我们认为这归结于两个主要因素——a)危机的性质,b)美国和日本的宏观金融政策并置。

就前者而言,乌克兰战争导致能源价格飙升。考虑到日本所有的化石燃料能源都是进口的,日本的贸易条件已经崩溃——这是日本出口获得的价格与进口支付的价格之比。这是一个巨大的负收入冲击。这在日本的贸易账户中表现得最为明显。去年夏天,日本每年通过贸易赚取6万亿日元。在过去的12个月里,由于能源账单的增加,贸易顺差已转变为6万亿日元的逆差。避险货币通常需要有强劲的贸易顺差作为支撑——这样,在危机中就会有对某种货币的自然需求。日元在贸易中失去了这种支撑。

在美日关系上,美联储(fed)和日本央行(Bank of Japan)的政策差距几乎是你能想到的最大差距。鹰派的美联储今年大幅加息,并承诺采取更多措施。日本央行是参与这项工作的为数不多的鸽派央行之一(中国人民银行最近也加入了进来)。它仍在实施量化宽松政策。实际上,这意味着持有300万美元的存款每年能获得3%的利息。持有300万日元,您则需要支付0.10%的费用。3%以上的利差确实提高了日元作为避险货币的门槛。

如果股市跌得足够厉害,日元就会反弹

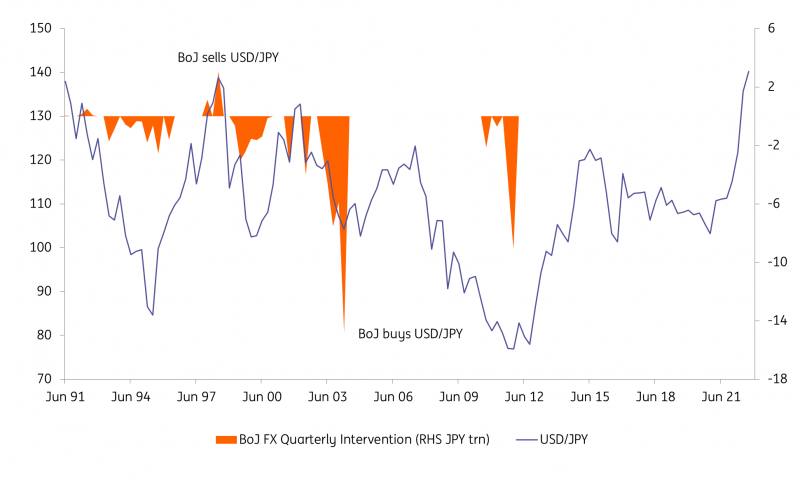

最后两点——我认为如果美国股市下跌到足以让美联储的紧缩周期被大幅重新定价(今年我们还没有看到太多这样的情况),日元将再次跑赢大盘,美元/日元将下跌。我还怀疑美元/日元正在进入一个日本政策制定者会表现出更多公开担忧的区域——他们曾在上世纪90年代末干预将美元/日元卖回目前的水平。

但同样,要让美元整体走软,我们距离上世纪80年代的广场协议还有很长的路要走。这就需要美联储降息(今年很不可能)或者日本央行加息(同样不可能)。因此,考虑到今年的情况,当然不能排除升到150的可能性。

美元兑日元和日本央行的干预水平。上世纪90年代末,日本央行在140上方卖出美元兑日元