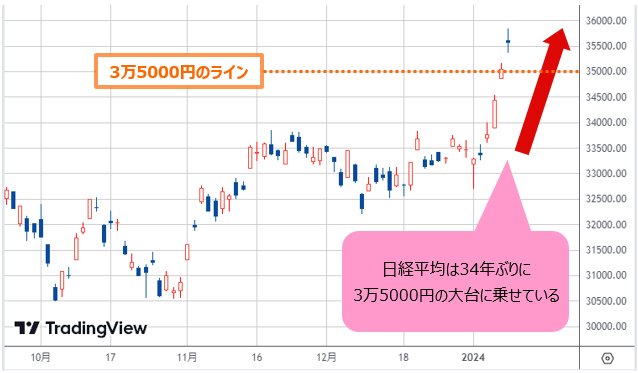

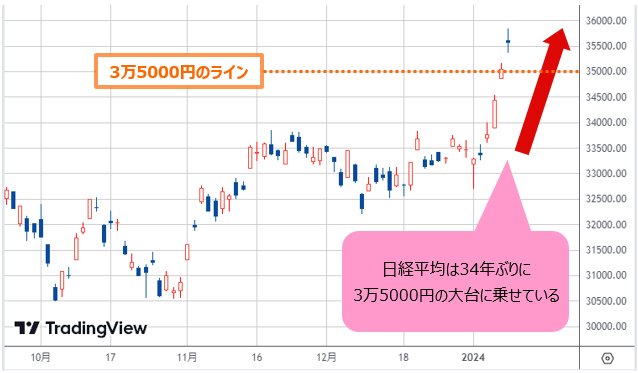

日経平均 日足 (出所:TradingView)

米ドル/円 日足 (出所:TradingView)

NYダウVS日経平均 日足 (出所:TradingView)

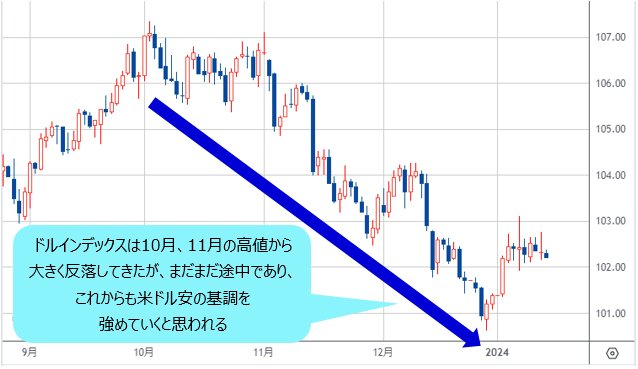

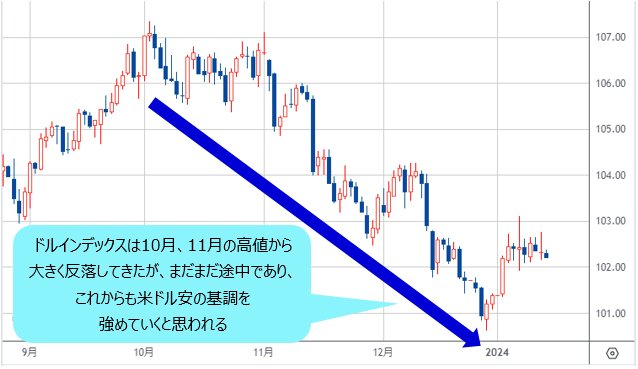

ドルインデックス 日足 (出所:TradingView)

ユーロ/円 日足 (出所:TradingView)

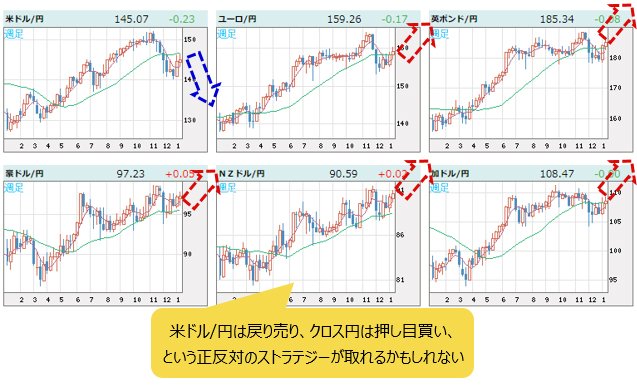

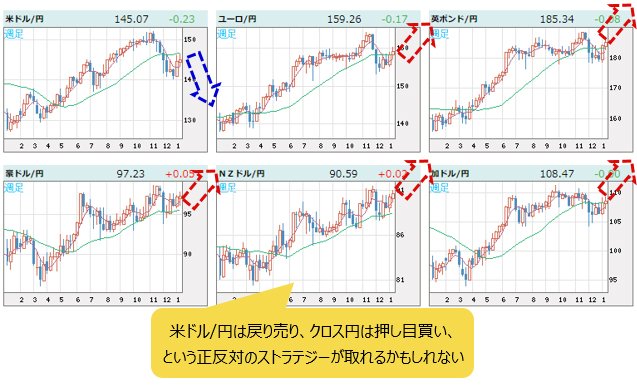

世界の通貨VS円 週足 (出所:ザイFX!)

日経平均が34年ぶりの高値で「株高・円安」の典型的なリスクオンだが、そうなった理由は日銀政策の維持ではない?

日経平均は、34年ぶりに3万5000円の大台に乗せています。また、米ドル/円もいったん146円台をトライ、株高・円安といった典型的なリスクオンの状況になっています。

一方、日銀政策の維持という理由をもってリスクオンを解釈する見方があり、また流行っているように見えますが、それには納得できません。

言ってみれば、日銀政策の早期修正といった観測は、そもそも一部市場関係者の憶測にすぎなかったため、これを正当化するわけにはいきません。

能登半島地震によって日銀の早期政策修正の観測が後退しましたが、1月10日(水)に発表された2023年11月実質賃金の3.0%減、また連続20カ月マイナスというニュースが、同観測を一段と後退させました。

こういった市場センチメントの変化は確かにありましたが、それをもって34年ぶりの株高を解釈するには限度があります。

なにしろ、マイナス金利の維持のみで大幅な株高をもたらせるなら、日本のファンダメンタルズが悪化すればするほど株価が上がる、という奇妙な構図が出来上がります。このようなことは決してあり得ないから、巷の俗論とは距離を置きたいと思います。

そもそも日本株の続伸自体、まったくと言っていいほどサプライズではありませんでした。日本株はPBR(株価純資産倍率)などの指標からみれば割安だったうえ、去年(2023年)後半から米株高に追随できなかったから、目先までの大幅な続伸は、史上最高値を更新しているNYダウの後追い、という見方のほうがシンプルでわかりやすいかと思います。

もう1つの証拠は、為替市場の動向にあります。日経平均株価の大幅続伸があっても米ドル/円の反発が146円台に留まっており、日銀政策云々では、やはり解釈しきれないのではないかと思います。

言ってみれば、日銀政策維持が主な要因であれば、大幅な株高だけではなく、より鮮明な円安傾向がみられたはずです。

円安傾向が鮮明になっていないのは、日銀政策云々が本当の原因ではなかった、ということに尽きます。

為替市場におけるメイントレンドは、米ドル安。最弱の「円」に対しても切り返しは限定的

当方が繰り返し指摘してきたとおり、為替市場におけるメイントレンドは米ドル安であり、米ドル/円でも米ドルの頭が制限されるはずです。

【※関連記事はこちら!】

⇒【2024年のFX予想】米ドル安の一段の加速は必然! 日銀の政策に過大な期待は禁物、米ドル/円の続落は間違いないが、想定を超えても下値は132円程度か(2023年12月20日、陳満咲杜)

「米ドル/円でも」と言うのには、わけがあります。それはほかならぬ、円は主要外貨のうち、相変わらず最弱な存在のままだということです。最弱の円に対しても米ドルの切り返しが限定的なので、米ドル全体が強くならないことが示唆されています。

昨晩(1月11日)の米CPI(消費者物価指数)のリリースもひとつの検証材料でした。市場の予想より高い数字だったので、本来なら米早期利下げの観測を後退させ、米ドルの大幅切り返しをもたらすはずでしたが、そうはなりませんでした。

【※関連記事はこちら!】

⇒消費者物価指数(CPI)・生産者物価指数(PPI)とは? 物価の上昇は通貨安、物価の下落は通貨高の要因に! データの見方や注目点、日米欧の指標の詳細も詳しく解説

ドルインデックスは昨日(1月11日)、いったん102.51をトライしたものの、102の節目をかろうじて維持した程度で大引けしました。それはほかならぬ、米ドルの頭の重さを暗示するサインと受け止めます。

昨年(2023年)10月や11月の高値から、ドルインデックスは大きく反落してきましたが、まだまだ途中であり、これからも米ドル安の基調を強めていくと思われます。

米ドル/円は戻り売り、クロス円は押し目買い、という正反対のストラテジーを取るのもあり!

メイン基調を確認できれば、そのほかの認識が割とシンプルになってきます。

米ドル安継続なら、主要外貨であるユーロは買われていくから、テクニカル上の優位性も見つかりやすいかと思います。そのほかの外貨、たとえば、英ポンドや豪ドルあたりは、対米ドルのみではなく、対ユーロの値動きもみておけば、強弱感を得られるはずです。

そして、円全体の話になると、やはりユーロ/円もいっしょに見ないといけません。ユーロ/円は2023年12月にて、いったん153円台に突っ込んでいたものの、昨日(2024年1月11日)いったん160円の節目を回復し、ユーロ高・円安という基調の不変を示唆していました。

もちろん、ここでは円安を強調すべきではありません。前述のように、あくまで米ドル安であって、米ドル/円も頭が重いから、円安よりも外貨高のほうが、背景として大きいことを強調しなければなりません。このような特徴は、これからより鮮明化されていくので、注意が必要だと思います。

このような見方が正しければ、米ドル/円は戻り売り、クロス円(米ドル以外の通貨と円との通貨ペア)は押し目買い、という正反対のストラテジーが取れるかと思います。

矛盾するように思われるかもしれませんが、クロス円における外貨高・円安自体が一直線に行かないことも記しておきたいです。

要するに、米ドル/円の反落がこれからも続き、また、あくまで外貨高が主な背景だから、クロス円における円売り余地があっても、思ったほど素直に進まない可能性があります。ですが、紆余曲折あっても外貨高・円安なので、クロス円は、結局、押し目買いのほうがうまくいくと思います。

逆説的になりますが、クロス円にはあくまで押し目買いのスタンスで臨むべきであるなら、米ドル/円は急落よりも緩やかな下落、という可能性のほうが大きいはずです。そして、米ドル全体の下落があっても、円は最弱な通貨としてほかの外貨より買われることはなかろう、と思うはずです。

市況はいかに。

ザイFX!